Экономика России

10 декабря 2024 в 20:07 Все статьи

МАКРОЭКОНОМИЧЕСКИЙ ОБЗОР РОССИИ

Внешние условия

Несмотря на снижение цен на товарно-сырьевых рынках относительно максимумов 2022 г. и уменьшения инфляционного давления, инфляции во многих странах оставался выше целевых уровней. Мировые центральные банки вынуждены были проводить жесткую денежно-кредитную политику. Это привело к значительному росту процентных ставок во многих странах мира. В результате темпы инфляции сократились в США с 6,4% г/г в январе 2023 г. до 3,4% г/г в декабре 2023 г., в еврозоне – с 8,6% до 2,9 процента. Ужесточение монетарной политики и фрагментация товарных рынков вызвали замедление мировой экономики до 3,2% по сравнению с 3,5% в 2022 годом. Преимущественно замедление возникло в ЕС и Великобритании, а также в некоторых развивающихся странах (ЮАР, Турция). При этом рост экономики США ускорился (с 1,9% в 2022 г. до 2,5% в 2023 г.) в результате увеличения потребительского спроса. Рост ВВП Китая также ускорился (с 3,0% в 2022 г. до 5,2% в 2023 г.).

Финансовые рынки в 2023 году демонстрировали, однако, положительную динамику Индекс глобального рынка MSCI World вырос на 17% с начала года (рост американского рынка на 23%, японского на 28% и европейского на 8%). В то же время индекс Шанхайской фондовой биржи Shanghai Composite в 2023 г. снизился на 6% из-за слабой динамики промпроизводства и стагнации в сфере недвижимости. Наилучшую динамику в 2023 г. демонстрировали информационно-технологические компании. Динамика банковского сектора была слабее на фоне повышения процентных ставок, а также ликвидации нескольких крупных банков в США и Швейцарии в начале года.

Продовольственные цены в 2023 г. снижались, вследствие увеличения предложения крупными экспортерами продовольственных товаров. По прогнозам FAO-OECD, к 2027 г. Цены на продовольственные товары в среднем сократятся на 3,6 процента. Влияние на энергетический рынок в 2023 г. оказывало замедления мировой экономики, увеличение добычи нефти и развитие возобновляемой энергетики в ЕС, а также политика декарбонизации в развитых странах. Цены на нефть марки Брент в 2023 г. снизились по сравнению с 2022 г. и составили 82,6 долл. США за барр. Среднегодовой уровень цен на газ также снизился и составил 470 долл. тыс. м3, что ниже уровня 2022 г. в 3 раза. Причиной послужило сокращение спроса со стороны ЕС в силу высокой заполненности газовых хранилищ и увеличения предложения со стороны США.

Мировая экономическая активность продолжает расширяться в 2024 г. на фоне адаптации к жесткой монетарной политике в развитых странах и ожиданий по ее смягчению. Мировая торговля товарами также продолжает восстановление за счет расширения экспорта из развивающихся стран (в т.ч. КНР) и роста импорта со стороны США. В апреле 2024 года впервые за последние 2 года индекс экспортных заказов (PMI New Export Orders) перешел в положительную зону.

На рынке газа цены остаются на пониженных уровнях, но в апреле-мае начал формироваться растущий тренд после снижения цен с осени 2023 г., что происходит в т.ч. из-за сезонного возобновления закачки газа в подземные хранилища Европы. На нефтяном рынке в 2024 году происходит рост, при этом, на фоне повышенного спроса на российскую нефть марки Urals дисконт на нее сократился до минимальных значений ($8/барр.) с 2022 года. Центральные банки развитых стран пока сохраняют процентные ставки на высоких уровнях. Ожидается, что первым на снижение ставки пойдет ЕЦБ летом 2024 г., а ФРС будет вынужден отложить решение о первом снижении на осень.

Прогнозы

По оценке МВФ, в 2024 году ожидается прирост мирового ВВП в 3,2%, при этом рост ВВП США ожидается на уровне 2,7%, стран зоны евро на 0,8 процента, ВВП Китая - на 4,6%, Индии – на 6,8%. По оценкам ОЭСР рост мировой экономики в 2024 г. ожидается на уровне 3,1% на фоне замедления динамики выпуска в странах с формирующимися рынками с умеренным оживлении в Еврозоне. Еврокомиссия также прогнозирует рост мировой экономики и экономики ЕС в 2024 году на уровне 3,1%. Основными факторами роста являются оживление динамики обрабатывающей промышленности и существенное ускорение роста мировой торговли. Факторами снижения перспектив роста является возможный рост сырьевых цен вследствие эскалации напряженности на Ближнем Востоке, что будет способствовать сохранению инфляции на повышенном уровне и потребует сохранения жесткой денежно-кредитной политики с негативными последствиями для экономического роста и финансовой стабильности; сокращение притока капитала в страны с формирующимися рынками на фоне уменьшения дифференциала процентных ставок с развитыми странами, а также возможность торможения роста китайской экономики с учетом сохраняющихся проблем в строительном секторе страны. В отношении российской экономики, Еврокомиссия прогнозирует рост на уровне 2,9% в 2024 году, 1,7% для 2025 г. Внутренними негативными факторами являются недостаточность предложения отечественной продукции в условиях сохраняющихся высоких ставок и ограничений на рынке труда. Это будет ограничивать инвестиционную активность, а рост внутреннего потребления будет удовлетворяться импортом, особенно в секторах, где уже образовался дисбаланс спроса и предложения.

Реальный сектор

Для российской экономики 2023 год оказался успешным. Несмотря на санкционные ограничения и не очень благоприятный внешнеэкономический фон рост ВВП составил 3,6%, среднегодовая инфляция не превысила 6%, реальные располагаемые денежные доходы населения выросли на 5,4%, а рост инвестиций составил 9,8%. Основными факторами роста являются рост государственных расходов, в том числе военных, а также рост спроса на отечественную продукцию в результате удорожания импорта либо его недоступности. Потребительскому спросу оказывал поддержку также рост заработных плат в условиях недостатка трудовых ресурсов.

Программы развития и меры поддержки в условиях возросшего спроса на отечественную продукцию стимулировали рост инвестиций. В условиях ограничений на трансграничное движение капитала большая часть расходов бюджета оставалась внутри страны и снижала необходимость наращивания государственного долга добавляя устойчивости бюджетной системе. Дефицит консолидированного бюджета оставался умеренным (2.2% ВВП в 2023 г.).

В 2023 г. наблюдалась восстановительная и опережающая динамика по основным направлениям реального сектора. При этом изменилась структура экономического роста – на фоне сокращения выпуска в добывающих секторах возрос вклад в рост со стороны обрабатывающей промышленности.

Со стороны использования ВВП (Таблица 1) наибольший рост пришелся на компоненту валового накопления (15,8 %). При этом, однако, темпы роста валового накопления основного капитала были на уровне 8,8 %, что с учетом высоких темпов роста потребительских расходов как со стороны домохозяйств, так и со стороны государственного сектора, свидетельствует о восстановлении логистических цепочек и росте запасов.

Таблица 1. Индексы физического объема элементов использования валового внутреннего продукта, (в процентах к предыдущему году)

Статистика загрузки производственных мощностей (Рисунок 1,2), а также состояние рынка труда свидетельствуют о наличие ограничений со стороны предложения. Ограничения привели к росту импорта и девальвации рубля, а также ускорению инфляции вследствие опережения потребительского спроса над динамикой предложения.

Рисунок 1. Уровень использования производственных мощностей в целом по экономике, %

.jpg)

Источник: Банк России.

Рисунок 2. Уровень использования производственных мощностей по отраслям, %.

.jpg)

Источник: Банк России.

Промышленное производство после слабого роста в 2022 г. выросло на 3,5% в 2023 г. и на 5,6% в январе-марте 2024 г. (Таблица 2). При этом в добыче полезных ископаемых наблюдалась негативная динамика в 2023 году, в январе-марте 2024 г. отмечен прирост на 1,1%. Совокупный выпуск обрабатывающих отраслей после слабого роста в 2022 г. вырос на 7,5% в 2023 г. и на 8,8% в январе-марте 2024 г.

Наибольший прирост выпуска в 2023 году и в январе – марте 2024 года отмечен в следующих секторах: производство кожи и изделий из кожи, производство автотранспортных средств, прицепов и полуприцепов, производство электрического оборудования, производство мебели, производство прочих транспортных средств и оборудования, производство готовых металлических изделий, кроме машин и оборудования, производство компьютеров, электронных и оптических изделий. Умеренный рост наблюдался также в секторе производства лекарственных средств и материалов, производства кокса и нефтепродуктов (за первый квартал 2024 года было снижение -3,8%), производства машин и оборудования, производства химических веществ и химических продуктов и производства резиновых и пластмассовых изделий.

Таблица 2. Индексы производства по отдельным видам экономической деятельности по Российской Федерации, % к аналогичному периоду предыдущего года.

Источник: Росстат.

Оборот розничной торговли вырос на 6,4% по итогам 2023 г. и на 10,5% в январе-марте 2024 г., платные услуги населению продемонстрировало прирост на 4,4% в 2023 г. и на 5,8% в январе-марте 2024 г. Объем строительных работ в 2023 г. вырос на 7,9% и 3,5% в январе-марте 2024 г.

Годовой рост ВВП в первом квартале составил 5,4%, при этом с поправкой на дополнительный день в високосном феврале 2024 г. оказался 4,5-4,8%. Квартальный рост ВВП сложился выше, чем в четвертом квартале 2023 года. Апрельские оперативные и опросные данные несколько менее позитивные, но тем не менее указывают на продолжение роста российской экономики как в части потребления домохозяйств, так и в части инвестиционной активности.

Бюджетный сектор

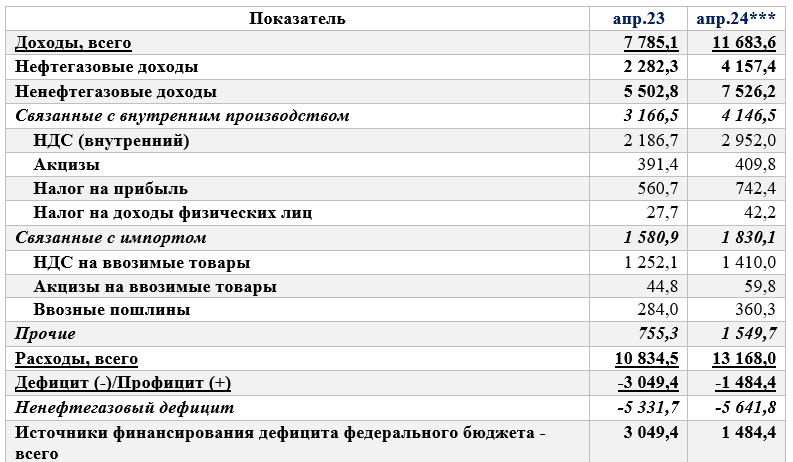

По данным Министерства финансов РФ доходы федерального бюджета за январь-апрель 2024 года составили 11684 млрд руб. (Таблица 3), при это бюджет был исполнен с дефицитом 1484 млрд рублей в номинальном выражении. По данным Федерального казначейства, однако, доходы бюджета составили 8867 млрд руб., при этом дефицит составил 3963 млрд руб. Данное расхождение объясняется сдвигом апрельских налоговых платежей. В казну они поступили не 28 апреля (был выходной), а только 2 мая. Аналогичный технический недобором ненефтегазовых доходов наблюдался в начале 2023, когда дефицит бюджета составил в 3421 млрд рублей.

Нефтегазовые поступления возросли в январе-апреле 2024 года возросли. Эта тенденция наметилась еще в четвертом квартале прошлого года в связи с ростом цены на нефть и сокращением дисконта на нефть марки Urals. Ненефтегазовый дефицит бюджета за январь-апрель 2024 года соответствовал уровню января-апреля 2023 года и составил 5641 млрд рублей.

Таблица 3. Исполнение федерального бюджета (млрд руб., накопленным итогом с начала года)

Источники финансирования дефицита федерального бюджета - всего 3 049,4 1 484,4

Источник: Министерство финансов РФ.

По состоянию на 1 мая 2024 г. объем ФНБ составил 12 751 млрд руб., что эквивалентно 139 млрд долл. США (или 7% ВВП). Объем ликвидных активов Фонда составил (эквивалент) 5172 млрд руб. (или 2,9% ВВП) или 56,3 млрд долл. США.

Внешний сектор

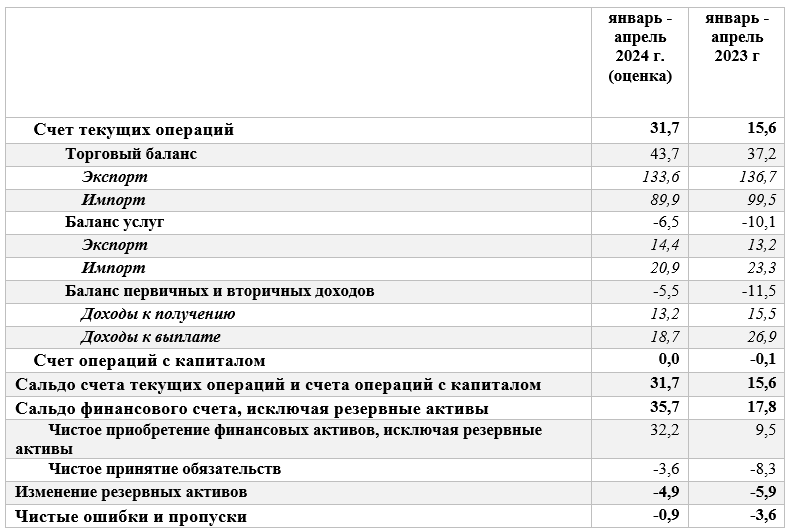

Незначительное сокращение экспорта товаров по сравнению с аналогичным периодом прошлого года может быть связано со снижением котировок природного газа и металлов, а также усилением санкционного давления на экспорт российских товаров, включая количественные и ценовые ограничения. Сокращение импорта обусловлено усилившимся опасениями Китая вторичных санкций со стороны США, а также сложностями с внешнеторговыми расчетами.

Таблица 4. Платежный баланс, млрд. долл.

Источник: Банк России.

Китай в марте сократил прямые поставки в Россию машин, механизмов и оборудования, включая электрическое на 15%, до $2,9 млрд, по отношению к марту 2023-го. В юанях совокупный экспорт китайских товаров в Россию в апреле 2024 года снизился на 10,2% к апрелю 2023-го, до 59 млрд юаней. В долларовом выражении китайский экспорт в Россию сократился на 13%, до $8,3 млрд, к тому же месяцу прошлого года. За период январь-апрель 2024 года китайский экспорт в Россию сократился на 1,9 % и составил 32,73 млрд. долл. Вместе с тем, Китай все в большей мере использует страны центральной Азии для экспорта своих товаров в Россию, поэтому статистика по прямому импорту в Россию может быть не в полной мере репрезентативна.

Торговый баланс России вырос за январь-апрель 2024 года до 43,7 млрд. долл. (Таблица 4), а счет текущих операций увеличился в два раза по сравнению с аналогичным периодом прошлого года. В случае дальнейшего расширения торгового баланса и счета текущих операций это будет способствовать укреплению рубля по аналогии с периодом недоступности импорта 2022 года, когда курс доллара достигал уровней близких к 60 рублям за доллар.

Дефицит баланса услуг сократился до 6,5 млрд долларов США против 10,1 млрд долларов США в январе – апреле 2023 года как за счет уменьшения импорта услуг по статье «Поездки», так и за счет роста экспорта прочих услуг. Совокупный дефицит первичных и вторичных доходов составил 5,5 млрд долларов США (11,5 млрд долларов США годом ранее), что обусловлено уменьшением участия иностранных инвесторов в капиталах российских компаний и банков, а также сокращением объема начисленных в пользу нерезидентов дивидендов. Иностранные активы (исключая резервные активы) выросли на 32,2 млрд долларов США (на 9,5 млрд долларов США годом ранее), в том числе в связи с дополнительным увеличением времени расчетов по внешнеэкономической деятельности.

Инфляция и монетарная политика

По информации ЦБ РФ на середину мая максимальная процентная ставка по вкладам составила 14,92%. В настоящее время также действуют (продлены до 9 сентября 2024 года) ограничения на выдачу гражданам наличной валюты с валютных счетов в банке не более 10 тыс долл. в наличной валюте (остальные средства выдаются в рублях по рыночному курсу на день выдачи). ЦБ ввела такие ограничения 9 марта 2022 года.

На последнем заседании Совета директоров Банка России, состоявшегося 26 апреля 2024 года, было принято решение оставить ключевую ставку без изменений на уровне 16,00% годовых. Как известно, ставка активно повышалась во второй половине 2023 года в ответ на ускорение инфляции и инфляционных ожиданий. Банк России отмечает, что «текущее инфляционное давление постепенно ослабевает, но остается высоким».

Инфляционные ожидания в мае впервые в 2024 году повысились (Рисунок 3).

Рисунок 3. Прямые оценки инфляции населением: медианные значения, % годовых

.jpg)

Источник: ООО «инФОМ».

По мнению ЦБ, спрос по-прежнему превышает предложение. Так динамика «потребительских» отраслей оказывается чрезмерно активной (Рисунок 4).

Рисунок 4. Динамика оборота розничной торговли, общепита, платных услуг

.jpg)

Источник: Банк России

При это выпуск инвестиционных отраслей, а также промежуточных отраслей демонстрируют более умеренную динамику (Рисунок 5).

Рисунок 5. Выпуск групп отраслей обрабатывающей промышленности (2014 г. = 100%). Под наиболее «тяжелыми» отраслями подразумеваются производства «готовых металлических изделий, кроме машин и оборудования» и «прочих транспортных средств и оборудования», которые имеют наибольший вес в структуре добавленной стоимости инвестиционной группы

Источник: Банк России.

По информации ЦБ рост розничного кредитования в апреле ускорился до 1,7 с 1,6% м/м, а среднемесячный рост за январь-апрель составил 1,3% м/м, что сопоставимо со средним значением соответствующего периода 2023 г. (1,4% м/м), когда рыночные ставки были существенно ниже. Несмотря на то, что рост рублевых кредитов нефинансовым организациям в апреле замедлился до 1,3 с 1,6% м/м в марте, общий рост кредитования (вместе с розничным и кредитованием финансовых организаций) остается основным источником активного расширения денежной массы после снижения вклада бюджета (Рисунок 6).

Рисунок 6. Факторы формирования широкой денежной массы, п.п.

.jpg)

Источник: Банк России.

Таким образом, Банк России оценивает текущую ситуацию как перегрев и на следующем заседании совета директоров 7 июня 2024 года высока вероятность повышения ключевой ставки на 0,5-1 п.п. Банк России прогнозирует в 2024 году снижение инфляции до 4,3-4,8% и возвращение к 4,0% в 2025 году.

Вставка. Санкции

После начала военных действий между Россией и Украиной в феврале 2022 г., западные страны инициировали несколько пакетов санкций. Масштаб санкций превзошёл ожидания: после февраля 2022 г. объем санкций увеличился в 6,1 раза и их количество составило 16587 (Рисунок 7). Россия стала самой подсанкционной страной среди других стран, находящихся под санкциями.

Рисунок 7. Объем санкций до и после февраля 2022 г. по странам

.jpg)

Источник: На основе данных: https://www.castellum.ai/russia-sanctions-dashboard

Против России ввели санкции следующие страны: США, Канада, Швейцария, ЕС, Великобритания, Франция, Австралия и Япония. Наибольшая доля среди перечисленных стран приходится на США – 22%, на ЕС - 11%.

Санкции условно можно разделить на торговые, финансовые, персональные и неформальные. К торговым относятся ограничения на экспортные и импортные операции, как количественные, так и ценовые, например, ограничение цен на российскую нефть, запрет на покупку российских товаров, важных с точки зрения доходов России (например, металлы, алмазы и т.д.), запрет на импорт в Россию продукции двойного назначения, что представляет собой достаточно широкий перечень. К финансовым относятся отключение крупных российских банков от SWIFT, заморозка резервов и других активов, как частных, так и государственных, невозможность привлекать капитал на международных финансовых рынках. При этом полного запрета на торговлю в долларах и евро нет. Санкции коснулись и логистической сферы –запрет на вход российских судов в европейские порты, транзит через территорию ЕС и закрытие воздушного пространства для российских самолетов. К неформальным можно условно отнести уход компаний из России, удлинение сроков получения визы, ограничения на получение визы и т.д.

На сегодняшний день основные санкции, которые можно применить с учетом их негативного влияния на сами страны источники санкций, а также на мировую экономику уже реализованы. Дальнейшие действия и пакеты будут преимущественно нацелены на устранение уязвимостей в санкционных ограничениях, а также давление на третьи страны в целях выполнения санкций (запрет на параллельный импорт и тд). Так, например, в 12-м пакете вводятся такие меры, как оговорка No Russia в контрактах с импортерами из третьих стран. Еще одним примером является давление на банки третьих стран с целью ограничения или полного прекращения работы российской платежной системы «МИР». В рамках 14 пакета по информации Блумберг ожидается введение запрета политическим партиям, а также аналитическим центрам и другим организациям получать финансирование из России для исключения влияния России на выборы в Европарламент. Кроме того, ЕС обсуждает запрет на импорт российского гелия, ужесточение ограничений на экспорт марганцевой руды и других редкоземельных компонентов. ЕС также может запретить использовать Систему передачи финансовых сообщений (СПФС) российского ЦБ. Обсуждается введение новых экспортные ограничения против компаний, в том числе из Китая, Турции и ОАЭ, которые, как считается, помогают России обходить санкции. Новые санкции могут затронуть реэкспорт российского сжиженного природного газа в третьи страны. Также обсуждается вопрос полного отказа от импорта российского СПГ в ЕС. При этом Греция, Кипр и Мальта выступают против ввода каких-либо мер в отношении российских танкеров. Евросоюз может ужесточить правила экспорта товаров двойного назначения в Белоруссию. Под санкции подпадет импорт бриллиантов из страны. По версии авторов 14-го пакета, Белоруссия выступает перевалочным пунктом при продаже камней российского происхождения. Еще санкции могут поставки автомобилей и автозапчастей в Белоруссию.

Для обхода санкций Россия применят ряд инструментов, основными среди которых является «теневой» флот, создание цепочек посредников для ввоза и вывоза товаров, ввоз отдельных комплектующих вместо готового изделия. В ответ на установление ценового потолка на нефть и нефтепродукты Россия и связанные с ней игроки стали скупать старые танкеры, и к текущему моменту теневой флот превосходит теневой флот Ирана и Венесуэлы вместе взятых. По разным оценкам это свыше 600 судов. «Теневой флот» маскирует конечных бенефициаров танкера или груза, скрывает источник происхождения нефти и т. д., используя для этого, например, отключение системы идентификации судна, подделку информации о его местоположении и краткосрочную смену флагов. Таким образом, происхождение нефти становится сложно установить. Она продается с дисконтом, но выше потолка. Вместе с установлением ценового потолка был введен запрет на страхование компаниями из стран ценовой коалиции перевозок российской нефти, если она приобретается по цене, равной или превышающей установленный уровень. Поэтому трейдеры, работающие с теневым флотом, пользуются услугами страховщиков из России и других стран. В результате возникла экономия на стоимости фрахта. Но логистика удлинилась. В настоящий момент Россия в основном ориентируется на рынки Азии, а ОАЭ заместила Россию на рынках Европы. При этом Российская нефть, а также нефтепродукты (дизель) реэкспортируется, например, Индией в страны ЕС. Несмотря на перенаправление экспорта на Восток, рост в страны Азии был не настолько значительным, чтобы компенсировать резкое снижение экспорта в страны Европы (Рисунок 8).

Рисунок 8. Динамика российского экспорта в страны Европы и Азии за 2022–2023 гг., в млрд долл. США

.jpg)

Российская экономика зависима от западных технологий. Группа товаров машины, оборудование и транспортные средства имеет существенный вес в российском импорте. Высока доля иностранной добавленной стоимости в продукции электрооборудовании, текстильной и фармацевтической промышленности, компьютеров и т.д, в металлургической и химической промышленности доля от 30% до 50%. Если эмбарго на нефть, ценовой потолок и другие ограничения на российский экспорт имеют значимые, но преимущественно краткосрочные эффекты, то запрет на поставку технологий, оборудования и т.д в Россию будет снижать производительность экономики и потенциал ее роста. Для обхода санкций на импорт товаров в Россию также выстраивается цепочка посредников, в результате проследить конечного покупателя становится крайне сложно.